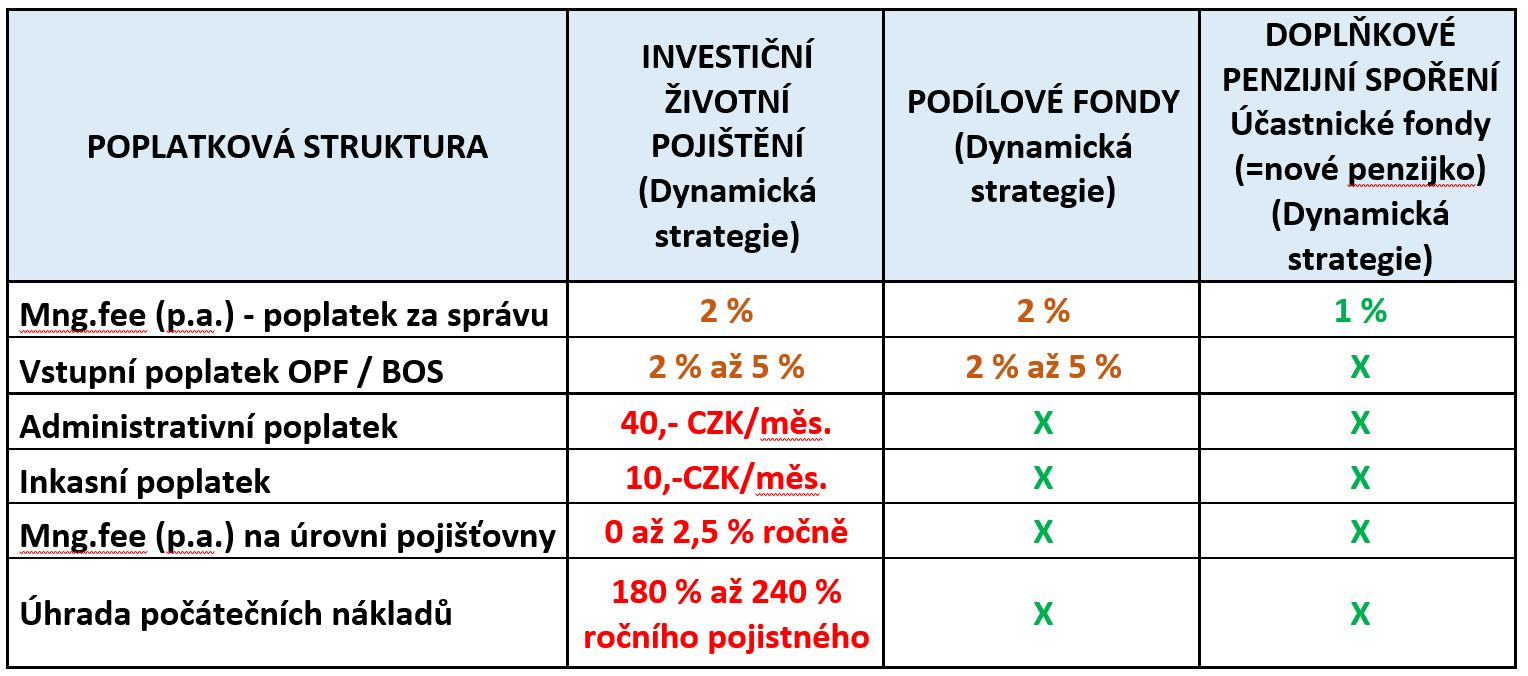

Dnes zaostříme na nákladovou část produktů, které jsou nejčastěji používány pro přípravu na penzi. Řeč bude o rezervotvorném životním pojištění (tzv. Investiční životní pojištění), podílových fondech a o novém typu penzijního připojištění (tzv. Účastnické fondy).

ÚČASTNICKÉ FONDY

Jasným favoritem je „nové penzijko“. Kromě nízké nákladovosti je obohaceno o státní podporu a daňové úlevy. Na druhou stranu je likvidní (k výběru bez sankce) až po dosažení věku 60 let a pokud si nezvolíte výplatu formou renty, budete danit výnos 15 %.

PODÍLOVÉ FONDY

Stříbrná medaile patří podílovým fondům (PF). S výší vstupních poplatků se dá pracovat a poplatek za správu okolo 2 % p.a. je průměr. Prostředky v PF jsou likvidní, a hlavně jsou osvobozeny od daně z výnosu při dodržení časového testu v délce 3 let.

INVESTIČNÍ ŽIVOTNÍ POJIŠTĚNÍ

Dle očekávání nejhůře dopadlo investiční životní pojištění (IŽP). Kromě nákladovosti podílových fondů je nutné počítat s celou řadou poplatků v rámci pojišťovny. Mezi zásadní nákladové položky patří počáteční náklady a poplatek za správu na úrovni pojišťovny. Z dlouhodobého pohledu právě tyto 2 položky nejvíce „ukusují“ z celkové výkonnosti.

IŽP rozhodně nelze označit za srozumitelný produkt pro obyčejného smrtelníka a často není příliš likvidní. Na druhou stranu v jeho prospěch hovoří poměrně štědré daňové úlevy.

Příklad: IŽP – náklady v rámci pojišťovny (1 000,-CZK/měs. na 30 let):

- Administrativní + inkasní poplatek = 50,-CZK/měs.

- Roční poplatek za správu (Mng. fee) = 0 až 2,5 % p.a.

- Počáteční náklady = 21 600 až 28 800,-CZK

Ještě než se začne jakkoli pracovat s měsíčním pojistným 1 000,-CZK, strhne se 50,-CZK za administrativní a inkasní poplatek. Dále se v prvních 2 až 3 letech hradí počáteční náklady (21 600 až 28 800,-CZK). A pokud máte smůlu na výběr pojišťovny, bude si navíc z hodnoty vaší rezervy strhávat až 2,5 % p.a.

IŽP rozhodně není „lepší spoření“, jak tvrdí někteří prodejci finančních produktů. Naopak jeho síla je v pojištění (je to přeci v první řadě pojistný produkt, rezerva se tvoří z technických důvodů). Pokud chcete pojistit zásadní rizika (úmrtí, invalidita, závažná onemocnění apod.), tak určitě využijte IŽP. Pokud chcete primárně spořit nebo investovat, vyhněte se mu.

A jak se vhodně připravit na penzi, pokud je před vámi několik desítek let? Kombinací „nového penzijka“ a podílových fondů. Celé portfolio lze nastavit tak, abyste využívali výhod obou nástrojů. O tom někdy příště.